Porsche es toda una institución en el mercado de los coches de lujo. Sin embargo, su presencia en bolsa es bastante reciente y ha sufrido fuertes caidas desde su salida. ¿Se encuentra ahora en un precio razonable para considerarse una buena inversión? ¿Alcanzará valores de crecimiento como los experimentados en Ferrari? Descubramoslo.

Precio objetivo: 75$

¿A qué se dedica?

Fundada en 1931, gran parte de los ingresos actuales de Porsche (P911) provienen de la venta de vehículos, con un crecimiento anual de un 10%. Otras áreas más pequeñas de negocio han experimentado un fuerte incremento, como la venta de vehículos usados (24%) y servicios financieros (20%).

Tamaño de mercado

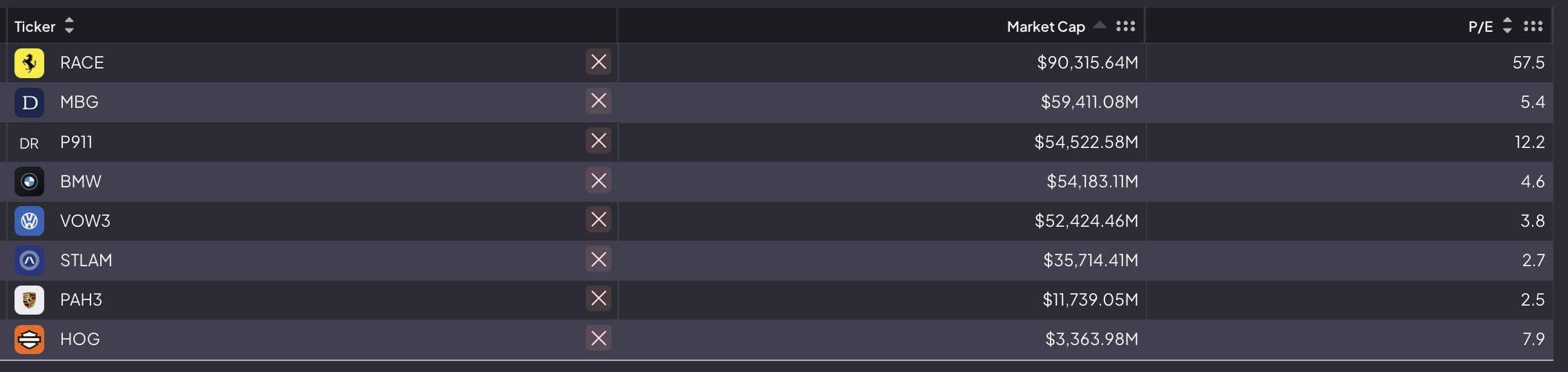

P911 ocupa ya un amplio tamaño de mercado, estando en el top 3 de las compañías más grandes del sector.

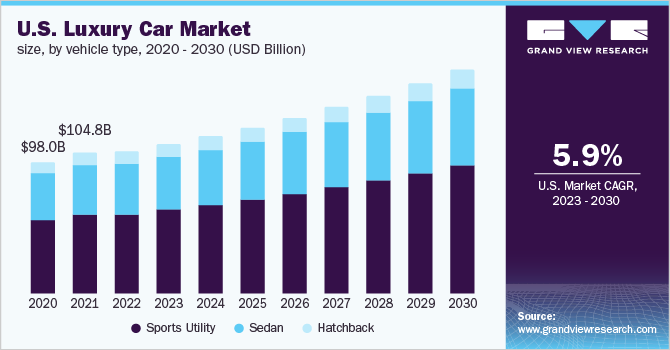

En cuanto al tamaño de mercado, este crece a un ritmo esperado del 5.9%.

¿Su mercado puede experimentar grandes fluctuaciones en los próximos años?

El mercado de los vehículos es muy inestable y cíclico. Sin embargo, el sector de los vehículos de lujo es más resistente. El poder de fijación de precios en este tipo de marcas es mucho mayor que en marcas en las que el precio juega un papel fundamental. Ello permite que se puedan adaptar mejor a los periodos inflacionarios, repercutiendo en los clientes las pérdidas potenciales por aumento de costes.

¿Qué marcas con ventaja competitiva presenta?

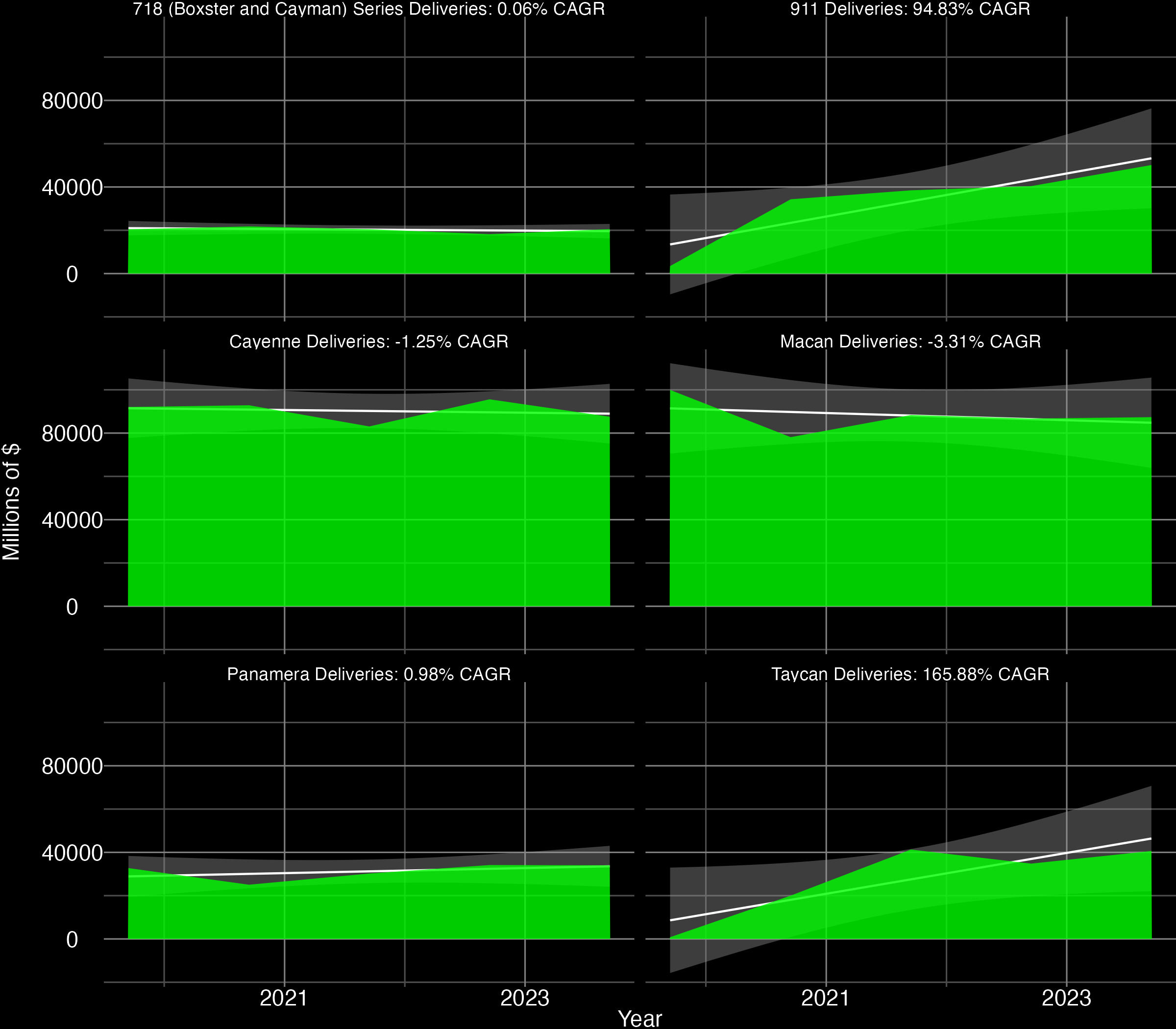

Porsche en una marca histórica, con modelos de gran relevancia y continuidad histórica. El Cayenne sigue siendo el modelo más vendido junto con el Macan, mientras que el Taycan y el 911 son los que han experimentado un mayor crecimiento en los últimos 10 años.

¿Quienes son sus principales competidores?

En el sector de coches de lujo destacan Mercedes, Ferrari y BMW, aunque también podría tenerse en cuenta a TSLA como potencial competidor clave.

Barreras de entrada

Ventaja de costes

No destaca por su elevada venta de costes aunque la empresa matriz el Volkswagen, y puede valerse de su amplia capacidad de fabricación y distribución.

Coste de cambio

No presenta grandes costes de cambio, ya que es relativamente sencillo cambiar de coche.

Marca y patente o licencias

Probablemente la variable que genera la mayor barrera de entrada respecto a la competencia. La marca Porsche tiene su origen en 1931 y está muy bien posicionada en al mente de los clientes. Su marca representa un símbolo para sus usuarios, como ocurre en gran parte de las marcas asociadas al lujo. En este contexto, resulta casi imposible reemplazar su posición en el mercado.

Efecto red

Su modelo de negocio no requiere de un número elevado de usuarios para darle valor al producto

Distribución del accionariado

A fecha actual Porsche SE sigue estando controlado de forma mayoritario por las familias Porsche y Piëch (propietarios a su vez de Volkswagen). Ello la convierte en una empresa familiar, lo cual resulta positivo a nivel de inversión potencial.

¿Qué margen operativo de negocio tiene? ¿Cómo está respecto de la competencia?

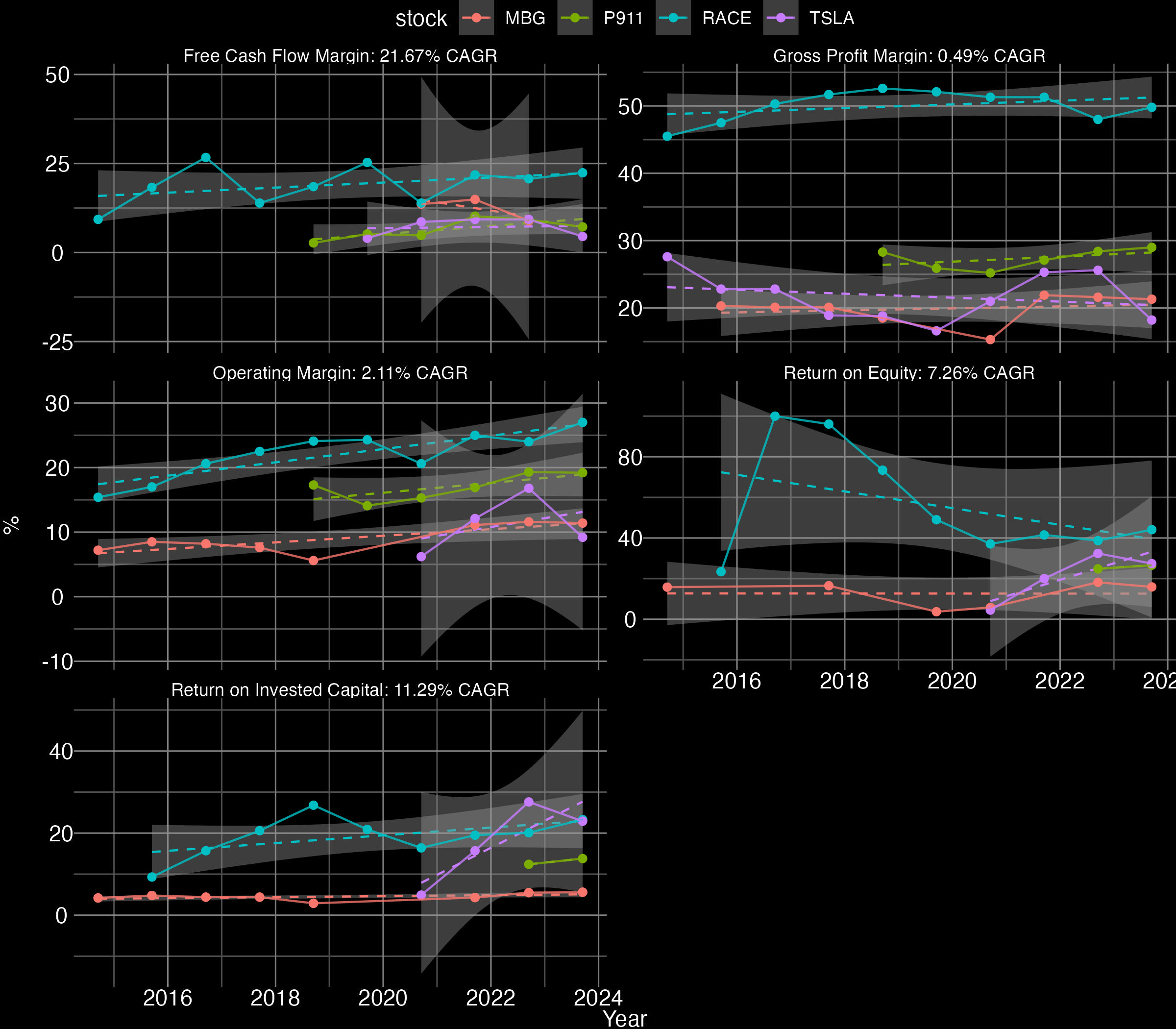

Ferrari es superior a su competencia en cuanto a márgenes y rentabilidades. P911 ocupa una buena posición en cuanto a los márgenes operativos y ROIC, creciendo los márgenes anualmente.

Evolución del FCF

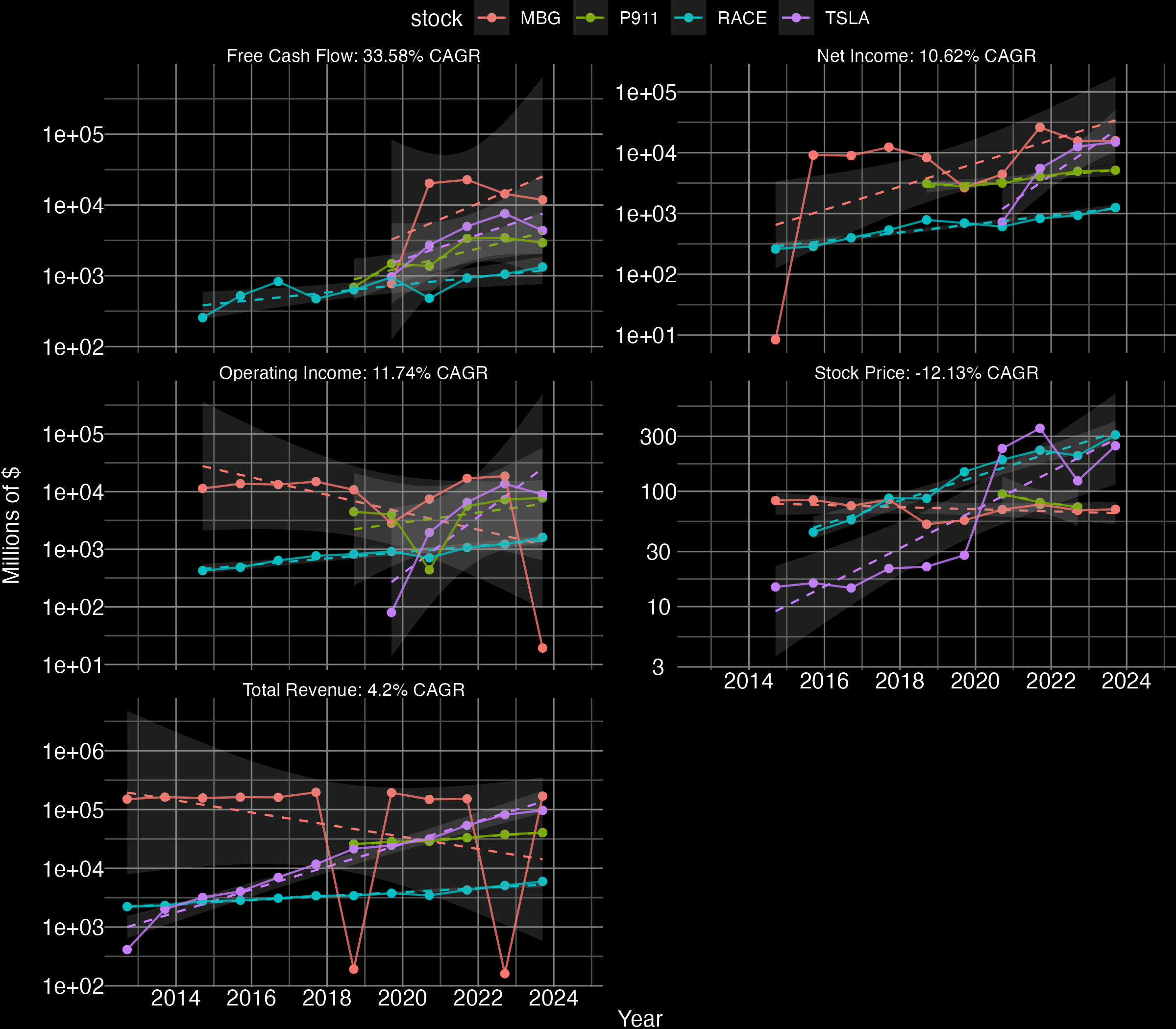

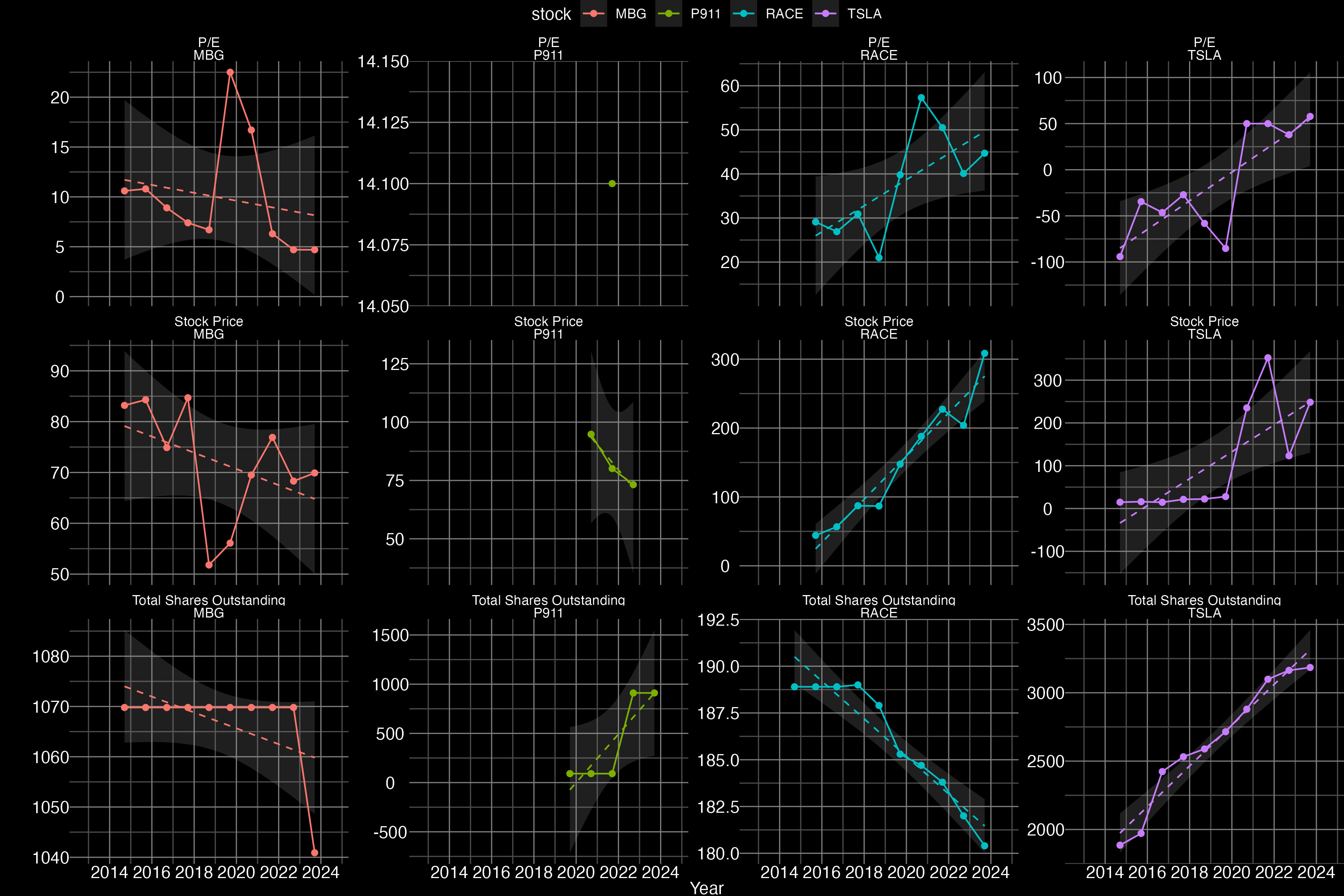

El FCF de P911 está creciendo a un ritmo muy alto, de un 33% anual, aunque se ha estabilizado levemente en los últimos 2 años. Aunque FCF, beneficios operativos y netos han crecido a más de un 10% anual, el precio del stock ha disminuido.

Política de dividendos

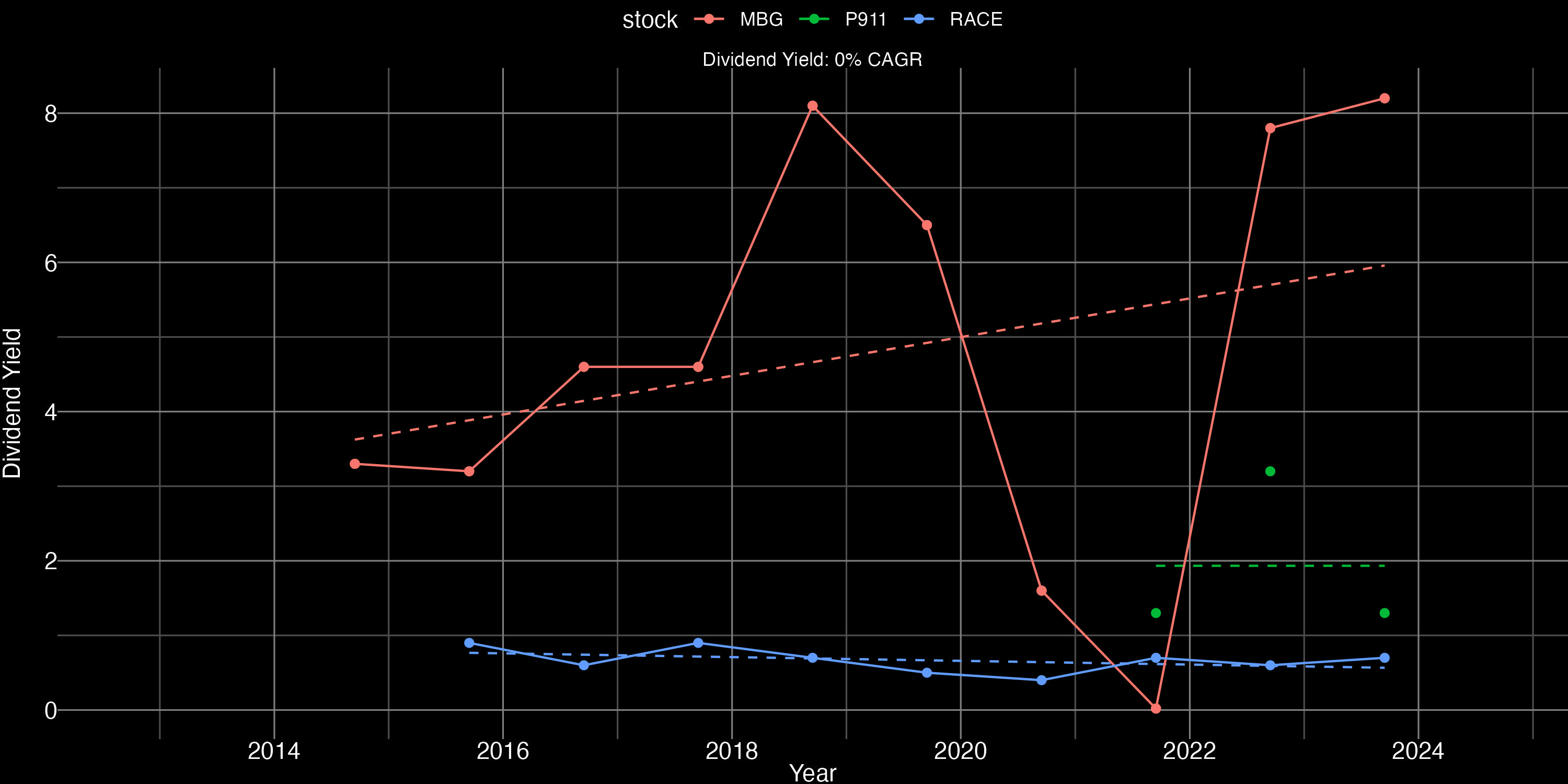

Porsche ha dado dividendos puntuales entre el 1 y el 3%, mientras que Ferrari presenta dividendos del 0.5-1% continuados y Mercedes dividendos altísimos de más del 8%, interrumpidos entre 2019-2022

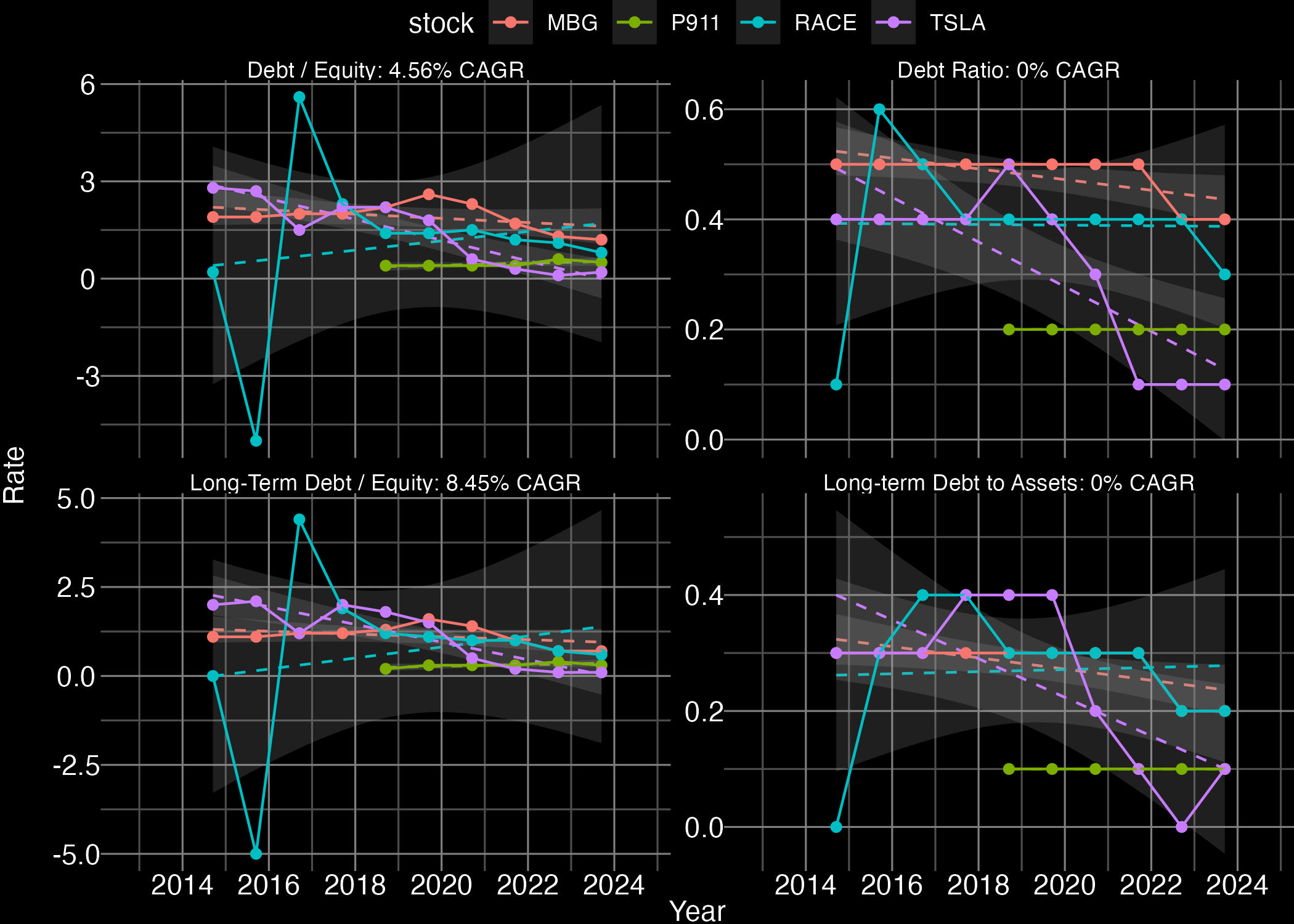

Valoración de la deuda

Porsche presenta unos ratios de deuda muy ajustados respecto a la competencia, aunque creciente entre un 4-8%. MBG es la compañía con los ratios de deuda más altos, mientras que la empresa que ha reducido más su deuda es TSLA.

Política de recompra de acciones

Porsche ha generado nuevas acciones para financiarse, al igual que TSLA, mientras que RACE ha recomprado un 5% de sus acciones

Valoración extrínseca

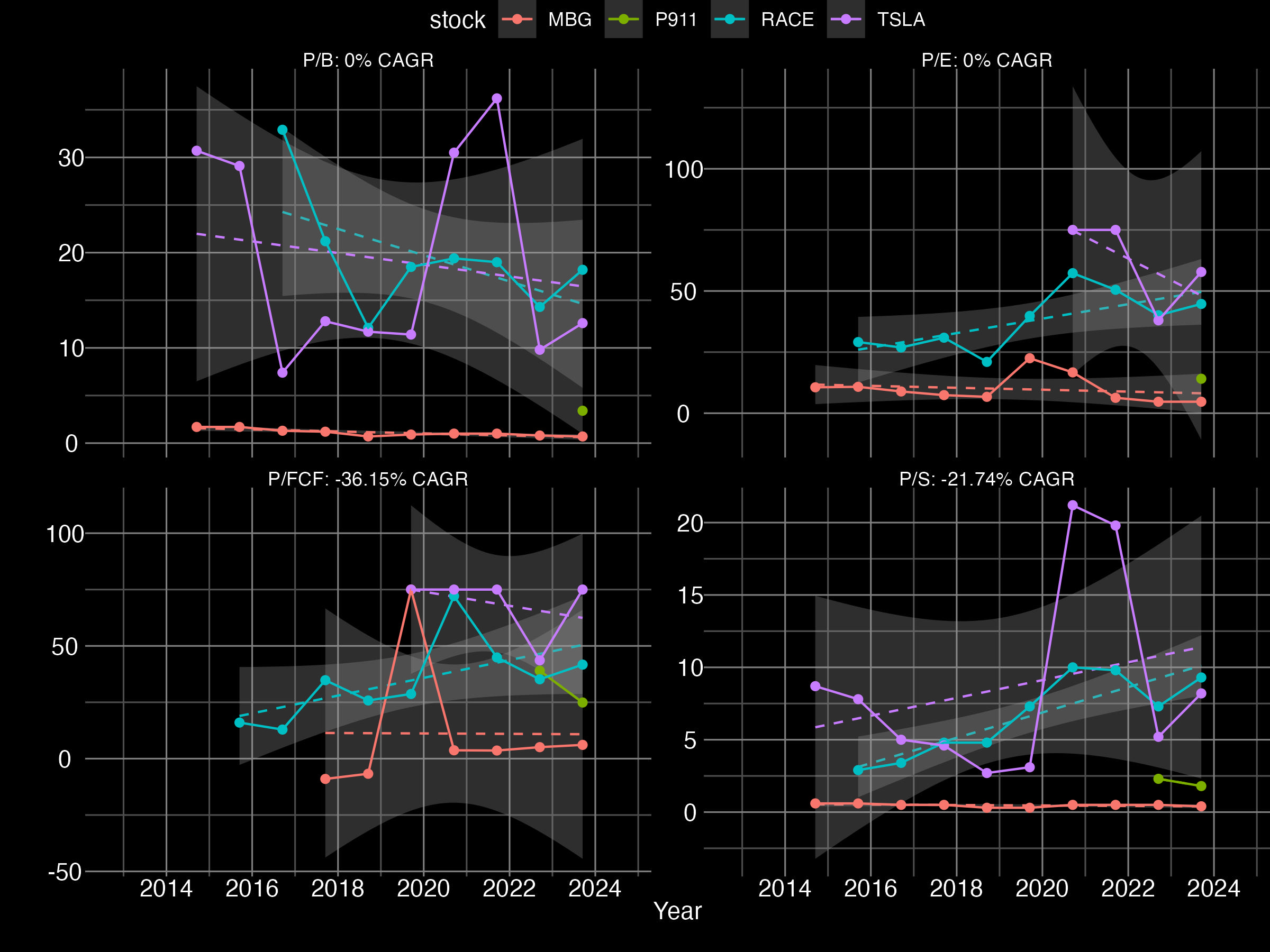

El ratio PER de Porsche ronda actualmente las 12 veces beneficio, lo cual es mucho menor a TSLA y RACE, pero mayor a Mercedes. No lleva los suficientes años presentando resultados para ver tendencias en otros aspectos, pero parece que ha disminuido levemente tanto el P/FCF como el P/S. A un PER 15, cotizaría a 69,16€.

Valoración intrínseca

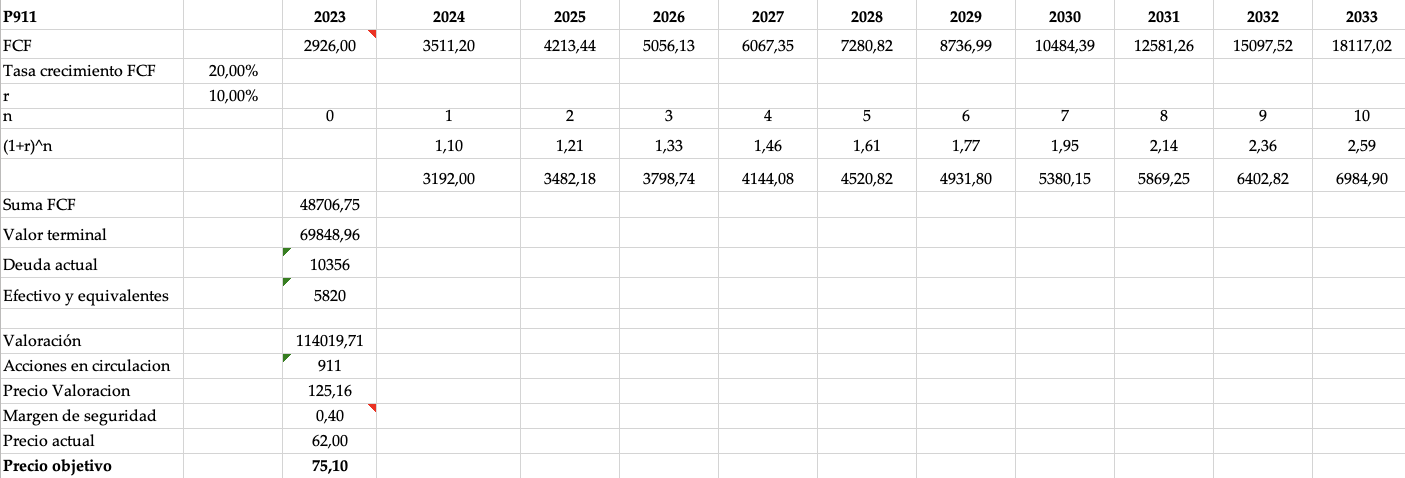

La valoración por descuento de flujos, suponiendo un crecimiento del 20% (menor al 33% que ha experimentado desde que se presentan resultados) arroja un precio por acción de 75$, aplicando un margen de seguridad del 40%. Teniendo en cuenta que el precio actual es de 62$, supone una compra bastante racional atendiendo a la valoración intrínseca.

¿Presenta palancas que vayan a subir su precio por acción a corto-medio plazo?

No

Conclusión y precio objetivo

- Empresa familiar con casi 100 años de historia

- Se dedica principalmente a la venta de vehículos de lujo de primera y segunda mano

- Presenta un gran posicionamiento en la mente de los clientes, con modelos icónicos para los amantes de los coches

- La adaptación al mercado eléctrico será un reto para la compañía

- Presenta mejores márgenes que su competencia excepto que RACE

- Los ingresos han subido a un ritmo leve del 4%, sobretodo en los últimos años, y los beneficios netos y operativos a un 10% anual y el FCF a más de un 30%.

- Presenta unos ratios de deuda muy ajustados respecto al sector.

- No da dividendos continuados

- No hay muchos datos regulares de valoración extrínseca, pero los que hay sugieren un precio a la baja respecto a Beneficios y FCF. Con un P/E medio de 15 cotizaría a 69,19$

- En cuanto a la valoración intrínseca, la valoración óptima se encuentra en los 75$, cuando el precio actual es de 62$.